Contents

Если необходимо застраховать актив от падения цены, тогда на срочном рынке приобретается опцион put. Если нежелателен рост, тогда покупается опцион call. Представляют собой контракт на покупку-продажу актива с обязательным исполнением сделки в будущем по заранее оговоренной цене. С английского языка «hedge» переводится как страховка. Поэтому хеджирование на рынке ценных бумаг – это способ страхования инвестиций от различных финансовых рисков. Хеджирование – это снижение рисков изменения цены актива, путем приобретения противоположных или дополняющих позиций по нему.

Таким образом, вы получите замороженный капитал на вашем счету и сокращенные объемы инвестиций в новые ордера, которые могли бы принести вам доход. Именно это действие и получило названиехеджирование на Форекс.

Если трейдер, имея «на руках» определенные акции, хочет застраховаться от снижения их стоимости, он просто может купить опцион. Еще одним инструментом хеджирования является опцион. Данный дериватив предоставляет своему владельцу право на будущую покупку (опцион call) или продажу (опцион put) того или иного актива по фиксированной цене.

Плюсы и минусы хеджирования

Например, несколько лет назад золотодобывающая компания «Полиметалл» запустила процесс модернизации производства. По оценкам, добыча золота должна была увеличиться на 40% за трехлетний срок. Перспективы крайне привлекательные, однако инвесторам необходимо провести хеджирование финансовых рисков. Как мы знаем, на фондовой бирже отсутствует страхование рисков в привычном понимании. При несении убытков инвестор сам должен принять меры, чтобы спасти свой капитал.

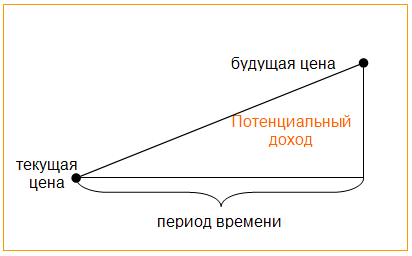

Хеджирование рисков реализуется с помощью вторичных производных инструментов. Далее рассмотрим более подробно, как они работают, и приведем примеры. Инвестор, желающий хеджировать риски, называется хеджером. В этом ему помогают биржевые спекулянты – трейдеры. Именно они примут на себя все задачи по минимизации возможных негативных последствий. В статье простыми словами объясним, что такое хеджирование, как оно работает, когда используется и как его применять. Хеджирование, если говорить простыми словами, это яркий пример выгодной реализации активов ещё до их появления.

Информация (материалы) на данном сайте (далее – «сайт») предоставлена пользователям для общего ознакомления и является информацией общего характера. Материалы, расположенные на сайте, предоставляются «как есть» безо всяких гарантий, включая гарантии коммерческой пригодности, и могут содержать неточности.

Как правило, применяется, чтобы получить в момент ее совершения интересующую инвестора цену. Опытные игроки комбинируют хеджирующие инструменты между собой, разрабатывая наименее рисковую стратегию. При желании сторон, участвующих в сделке, хеджирование охватывает её полностью или частично. Второй вариант применяется, когда риски относительно невелики. Хеджирование отличается по типу контрактов. Они могут быть биржевыми (фьючерс или опцион) или внебиржевыми (форвард или внебиржевой опцион).

Как работает валютное хеджирование?

Валютное хеджирование — заключение сделок на продажу или покупку иностранной валюты, чтобы избежать колебания цены. Осуществляется с целью защиты средств при неблагоприятном движении валютных курсов, так как позволяет зафиксировать текущую стоимость средств.

Последствия от них как после взрыва бомбы — кто-то выжил, кто-то нет. Чаще всего компании, которые потратились на покупку хеджа, продолжают свою деятельность на выжженном от конкурентов финансовом поле. Операционный риск компании чаще связан с ошибками сотрудников и внутренними процессами. Эти риски компания может и должна контролировать. Нет ничего удивительного в том, что для умножения своего капитала может потребоваться некоторый инструментарий из скриптов, советников и индикаторов.

Оно позволяет одновременно покрыть риски и получать инвестиционный доход. Метод подходит для долгосрочных инвесторов, но требует крайне тщательного анализа эмитентов. Пока биржа не работает, компании продолжают вести деятельность, как и весь остальной мир. Порой случаются и негативные события, которые определенно повлияют на стоимость акций. В итоге в первый день работы торги открываются стремительным падением. На такой случай нужны фьючерсные контракты с тем же активом.

Внебиржевые инструменты

Первые два инструмента относятся к группе биржевых инструментов, подробнее про которые я писал в своих статьях про фьючерсы и про опционы. https://fx-trend.info/ Форвардные контракты и свопы образуют вторую группу — внебиржевые инструменты. У вас — пакет акций нефтегазовых компаний России.

Например, на время новогодних праздников или других долгих выгодных. Как видите, движение захеджированной позиции во многом повторяет движение основного актива. Такое хеджирование способно полностью нейтрализовать риски от падения цены. При этом извлечение дополнительного дохода зачастую невозможно. Предыдущий метод хеджирования подходил больше для долгосрочных инвестиций, а текущий чаще применяется спекулянтами. Базовый актив и фьючерс на такой же актив тесно связаны. Короткая позиция на фьючерс способна полностью компенсировать ценовой убыток.

В числе популярных инструментов хеджирования — (опционы и фьючерсы. C их помощью можно зафиксировать для себя стоимость того или иного актива в будущем. Предположим, что инвестор купил 100 акций по цене 44 р. Через некоторое время после завершения сделки стоимость бумаг выросла до 50 рублей. После этого на рынке появился инвестор, который предполагает, что цена вырастет повторно.

Что такое хэджирование простыми словами

Страхуется актив путем продажи фьючерсного контракта или покупки опциона put. Российская компания подписала контракт в долларах на покупку товаров с оплатой через 2 месяца. Если за это время курс рубля снизится, то компании придется заплатить больше, чем планировалось. Чтобы избежать колебаний на валютных рынках, заключается форвардный контракт, в котором предусматриваются обязательства сторон на покрытие ценовой разницы в случае изменения валютного курса. Хеджирование — это инструмент, который позволяет сократить риски, торгуя на разных рынках.

Как хеджировать опцион?

- получает убыток, если цена падает ниже 95 долларов. Чем больше падение – тем сильнее убыток;

- имеет точку безубыточности на уровне 95 долларов;

- получает прибыль в 5 долларов, если акция торгуется выше 105 долларов.

У вас также есть возможность отказаться от этих файлов cookie. Но отказ от некоторых из этих файлов cookie может повлиять на ваше использование данного веб-сайта. Биржевые механизмы хеджирования помогают создать систему, в которой интересы спекулянтов и реального бизнеса находятся в балансе. Но пора перейти от критики и предостережений к раскрытию возможностей и преимуществ, которые даетхеджирование на Форекс.

Биржевые контракты

В те давние времена, когда основой японской экономики были не крупные транснациональные корпорации, а банальные зёрна риса. Те, кто владел большими запасами риса, обладали властью, богатством и всем тем, что могут дать человеку деньги. Запрещается полное или частичное копирование, воспроизведение и перепечатка любых материалов сайта без письменного разрешения редакции. Полученный аванс вы направляете на биржу и покупаете срочный контракт на 10 миллионов долларов. Такое вполне возможно, поскольку это не реальная валюта, а именно контракт на ее покупку в будущем. Этой неприятной ситуации можно избежать, если воспользоваться хеджированием. Я даю согласие на обработку моих персональных данных, а также ознакомлен с условиями и политикой в отношении их обработки.

Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы).

Величина страхуемого риска

Теперь переведем форварды на биржевые рельсы. Кроме этого, сама торговля фьючерсными контрактами требует компетенций и навыков. При открытии коротких сделок и резком повышении цены убыток может достигать 100% и более. Если рыночные цены сдвинутся вниз, то убыток от инвестиций в акции будет компенсирован прибылью от фьючерса. Итак, владельцам акций требуется открыть противоположную короткую сделку на золото. При снижении стоимости драгметалла инвестор получит доход.

Такие контракты срочного рынка, как фьючерсы и опционы, признаются экспертами наиболее популярными инструментами хеджирования. В зависимости от выбора инструмента различаются стратегии хеджирования. Форвардный контракт, или форвард — самый первый и старейший способ ограничивать риски.

Основная технология, которая применяется при хеджировании, – перенос собственных рисков на игроков рынка. Даёт право продать актив по согласованной цене. Продавцы страхуются от того, что цена понизится, а покупатели – от того, что цена повысится. И та и другая сторона ничего не теряют, если «наступает страховой случай» (продавцы предотвращают убытки, если цена снижается, а покупатели – если цена повышается). Однако платой за это будет та страховая премия, которую необходимо будет внести при заключении договора со страховой компанией.